CRISIS 2007-2008. La historia es la siguiente:

1. 2001. Explosión de la burbuja Internet.

2. La Reserva Federal de Estados Unidos baja en dos años el precio del dinero del 6.5 % al 1 %.

3. Esto dopa un mercado que empezaba a despegar: el mercado inmobiliario.

4. En 10 años, el precio real de las viviendas se multiplica por dos en Estados Unidos.

5. Durante años, los tipos de interés vigentes en los mercados financieros internacionales han sido excepcionalmente bajos.

6. Esto ha hecho que los Bancos hayan visto que el negocio se les hacía más pequeño:

Daban préstamos a un bajo interés

Pagaban algo por los depósitos de los clientes (cero si el depósito está en cuenta corriente y, si además, cobran Comisión de Mantenimiento, pagaban “menos algo”)

Pero, con todo, el Margen de Intermediación (“a” menos “b”) decrecía

7. A alguien, entonces, en América, se le ocurrió que los Bancos tenían que hacer dos cosas:

Dar préstamos más arriesgados, por los que podrían cobrar más intereses

Compensar el bajo Margen aumentando el número de operaciones (1000 x poco es más que 100 x poco)

8. En cuanto a lo primero (créditos más arriesgados), decidieron:

A) Ofrecer hipotecas a un tipo de clientes, los “ninja” (no income, no job, no assets; o sea, personas sin ingresos fijos, sin empleo fijo, sin propiedades)

B) Cobrarles más intereses, porque había más riesgo

C) Aprovechar el boom inmobiliario.

D) Además, llenos de entusiasmo, decidieron conceder créditos hipotecarios por un valor superior al valor de la casa que compraba el ninja, porque, con el citado boom inmobiliario, esa casa, en pocos meses, valdría más que la cantidad dada en préstamo.

E) A este tipo de hipotecas, les llamaron “hipotecas subprime”

I. Se llaman “hipotecas prime” las que tienen poco riesgo de impago. En una escala de clasificación entre 300 y 850 puntos, las hipotecas prime están valoradas entre 850 puntos las mejores y 620 las menos buenas.

II. Se llaman “hipotecas subprime” las que tienen más riesgo de impago y están valoradas entre 620 las menos buenas y 300, las malas.

F) Además, como la economía americana iba muy bien, el deudor hoy insolvente podría encontrar trabajo y pagar la deuda sin problemas.

G) Este planteamiento fue bien durante algunos años. En esos años, los ninja iban pagando los plazos de la hipoteca y, además, como les habían dado más dinero del que valía su casa, se habían comprado un coche, habían hecho reformas en la casa y se habían ido de vacaciones con la familia. Todo ello, seguramente, a plazos, con el dinero de más que habían cobrado y, en algún caso, con lo que les pagaban en algún empleo o chapuza que habían conseguido.

9. Comentario: creo que, hasta aquí, todo está muy claro y también está claro que cualquier persona con sentido común, aunque no sea un especialista financiero, puede pensar que, si algo falla, el batacazo puede ser importante.

10. En cuanto a lo segundo (aumento del número de operaciones):

Como los Bancos iban dando muchos préstamos hipotecarios, se les acababa el dinero. La solución fue muy fácil: acudir a Bancos extranjeros para que les prestasen dinero, porque para algo está la globalización. Con ello, el dinero que yo, hoy por la mañana, he ingresado en la Oficina Central de la Caja de Ahorros de San Quirico de Safaja puede estar esa misma tarde en Illinois, porque allí hay un Banco al que mi Caja de Ahorros le ha prestado mi dinero para que se lo preste a un ninja. Por supuesto, el de Illinois no sabe que el dinero le llega desde mi pueblo, y yo no sé que mi dinero, depositado en una entidad seria como es mi Caja de Ahorros, empieza a estar en un cierto riesgo. Tampoco lo sabe el Director de la Oficina de mi Caja, que sabe -y presume- de que trabaja en una Institución seria. Tampoco lo sabe el Presidente de la Caja de Ahorros, que sólo sabe que tiene invertida una parte del dinero de sus inversores en un Banco importante de Estados Unidos.

11. Comentario: la globalización tiene sus ventajas, pero también sus inconvenientes, y sus peligros. La gente de San Quirico no sabe que está corriendo un riesgo en Estados Unidos y cuando empieza a leer que allí se dan hipotecas subprime, piensa: “¡Qué locuras hacen estos americanos!”

12. Además, resulta que existen las “Normas de Basilea”, que exigen a los Bancos de todo el mundo que tengan un Capital mínimo en relación con sus Activos. Simplificando mucho, el Balance del Banco de Illinois es:

ACTIVO PASIVO

Dinero en Caja Dinero que le han prestado otros Bancos

Créditos concedidos Capital

Reservas

TOTAL X millones X millones

Las Normas de Basilea exigen que el Capital de ese Banco no sea inferior a un determinado porcentaje del Activo. Entonces, si el Banco está pidiendo dinero a otros Bancos y dando muchos créditos, el porcentaje de Capital sobre el Activo de ese Banco baja y no cumple con las citadas Normas de Basilea.

13. Hay que inventar algo nuevo. Y eso nuevo se llama Titulización: el Banco de Illinois “empaqueta” las hipotecas -prime y subprime- en paquetes que se llaman MBS (Mortgage Backed Securities, o sea, Obligaciones garantizadas por hipotecas). O sea, donde antes tenia 1.000 hipotecas “sueltas”, dentro de la Cuenta “Créditos concedidos”, ahora tiene 10 paquetes de 100 hipotecas cada uno, en los que hay de todo, bueno (prime) y malo (subprime), como en la viña del Señor.

14. El Banco de Illinois va y vende rápidamente esos 10 paquetes:

¿Dónde va el dinero que obtiene por esos paquetes? Va al Activo, a la Cuenta de “Dinero en Caja”, que aumenta, disminuyendo por el mismo importe la Cuenta “Créditos concedidos”, con lo cual la proporción Capital/Créditos concedidos mejora y el Balance del Banco cumple con las Normas de Basilea.

¿Quién compra esos paquetes y además los compra rápidamente para que el Banco de Illnois “limpie” su Balance de forma inmediata? ¡Muy buena pregunta! El Banco de Illinois crea unas entidades filiales, los conduits, que no son Sociedades, sino trusts o fondos, y que, por ello no tienen obligación de consolidar sus Balances con los del Banco matriz. Es decir, de repente, aparecen en el mercado dos tipos de entidades:

I. El Banco de Illinois, con la cara limpia

II. El Chicago Trust Corporation (o el nombre que le queráis poner), con el siguiente Balance:

ACTIVO PASIVO

Los 10 paquetes de hipotecas Capital: lo que ha pagado por esos paquetes

15. Comentario: Si cualquier persona que trabaja en la Caja de Ahorros de San Quirico, desde el Presidente al Director de la Oficina supiera algo de esto, se buscaría rápidamente otro empleo. Mientras tanto, todos hablan en Expansión de sus inversiones internacionales, de las que ya veis que no tienen la más mínima idea.

16. ¿Cómo se financian los conduits? En otras palabras, ¿de dónde sacan dinero para comprar al Banco de Illinois los paquetes de hipotecas? De varios sitios:

Mediante créditos de otros Bancos (4º Comentario: La bola sigue haciéndose más grande)

Contratando los servicios de Bancos de Inversión que pueden vender esos MBS a Fondos de Inversión, Sociedades de Capital Riesgo, Aseguradoras, Financieras, Sociedades patrimoniales de una familia, etc. (Comentario: fijaos que el peligro se nos va acercando, no a España, sino a nuestra familia, porque igual, animado por el Director de la oficina de San Quirico, voy y meto mi dinero en un Fondo de Inversión)

Lo que pasa es que, para ser “financieramente correctos”, los conduits o MBS tenían que ser bien calificados por las agencias de rating, que dan calificaciones en función de la solvencia. Estas calificaciones dicen: “a esta empresa, a este Estado, a esta organización se le puede prestar dinero sin riesgo”, o “tengan cuidado con estos otros porque se arriesga usted a que no le paguen”.

Incluyo aquí lo que decía el vocablo “Rating” de este Diccionario, para que lo tengáis todo en el mismo bloque:

RATING. Calificación crediticia de una Compañía o una Institución, hecha por una agencia especializada. En España, la agencia líder en este campo es Fitch Ratings.

Los niveles son:

AAA, el máximo

AA

A

BBB

BB

Otros, pero son muy malos

En general:

Un Banco o Caja grande suele tener un rating de AA

Un Banco o Caja mediano, un rating de A

El 3.3.08, Fitch ha mantenido el rating del Ayuntamiento de Barcelona en AA+

Las Agencias de rating otorgaban estas calificaciones o les daban otros nombres, más sofisticados, pero que, al final, dicen lo mismo:

Llamaban:

Investment grade a los MBS que representaban hipotecas prime, o sea, las de menos riesgo (serían las AAA, AA y A)

Mezzanine, a las intermedias (supongo que las BBB y quizá las BB)

Equity a las malas, de alto riesgo, o sea, a las subprime, que, en este tinglado, son las protagonistas

Los Bancos de Inversión colocaban fácilmente las mejores (investment grade), a inversores conservadores, y a intereses bajos.

Otros gestores de Fondos, Sociedades de Capital Riesgo, etc, más agresivos . pretendían obtener, a toda costa, rentabilidades más altas, entre otras razones porque esos señores cobran el bonus de final de año en función de la rentabilidad obtenida.

Problema: ¿Cómo vender MBS de los malos a estos últimos gestores sin que se note excesivamente que están incurriendo en riesgos excesivos?

Comentario: La cosa se complica y, por supuesto, los de la Caja de Ahorros de San Quirico siguen haciendo declaraciones en Expansión felices y contentos, hablando de la buena marcha de la economía y de la Obra Social que están haciendo.

Algunos Bancos de Inversión lograron, de las Agencias de Rating una recalificación (un re-rating, palabro que no existe, pero que sirve para entendernos)

El re-rating es un invento para subir el rating de los MBS malos, que consiste en:

I. Estructurarlos en tramos, a los que les llaman tranches, ordenando, de mayor a menor, la probabilidad de un impago, y con el compromiso de priorizar el pago a los menos malos. Es decir:

A). Yo compro un paquete de MBS, en el que me dicen que los tres primeros MBS son relativamente buenos, los tres segundos, muy regulares y los tres terceros, francamente malos. Esto quiere decir que he estructurado el paquete de MBS en tres tranches: el relativamente bueno, el muy regular y el muy malo.

B). Me comprometo a que si no paga nadie del tranche muy malo (o como dicen estos señores, si en el tramo malo incurro en default), pero cobro algo del tranche muy regular y bastante del relativamente bueno, todo irá a pagar las hipotecas del tranche relativamente bueno, con lo que, automáticamente, este tranche podrá ser calificado de AAA.

C) Comentario: En los “Comentarios de Coyuntura Económica del IESE”, de Enero 2008, de los que he sacado la mayor parte de lo que os estoy diciendo, le llaman a esto “magia financiera”.

II. Para acabar de liar a los de San Quirico, estos MBS ordenados en tranches fueron rebautizados como CDO (Collateralized Debt Obligations, Obligaciones de Deuda Colateralizada), como se les podía haber dado otro nombre exótico.

III. No contentos con lo anterior, los magos financieros crearon otro producto importante: los CDS (Credit Default Swaps) En este caso, el adquirente, el que compraba los CDO, asumía un riesgo de impago por los CDO que compraba, cobrando más intereses. O sea, compraba el CDO y decía: “si falla, pierdo el dinero. Si no falla, cobro más intereses.”

IV. Siguiendo con los inventos, se creó otro instrumento, el Synthetic CDO, que no he conseguido entender, pero que daba una rentabilidad sorprendentemente elevada.

V. Más aún: los que compraban los Synthetic CDO podían comprarlos mediante créditos bancarios muy baratos. El diferencial entre estos intereses muy baratos y los altos rendimientos del Synthetic hacía extraordinariamente rentable la operación.

17. Al llegar aquí y confiando en que no os hayáis perdido demasiado, quiero recordar una cosa que es posible que se os haya olvidado, dada la complejidad de las operaciones descritas: que todo está basado en que los ninjas pagarán sus hipotecas y que el mercado inmobiliario norteamericano seguirá subiendo.

18. PERO:

A principios de 2007, los precios de las viviendas norteamericanas se desplomaron.

Muchos de los ninjas se dieron cuenta de que estaban pagando por su casa más de lo que ahora valía y decidieron (o no pudieron) seguir pagando sus hipotecas.

Automáticamente, nadie quiso comprar MBS, CDO, CDS, Synthetic CDO y los que ya los tenían no pudieron venderlos.

Todo el montaje se fue hundiendo y un día, el Director de la Oficina de San Quirico llamó a un vecino para decirle que bueno, que aquel dinero se había esfumado, o, en el mejor de los casos, había perdido un 60 % de su valor.

Comentario: Vete ahora a explicar al vecino de San Quirico lo de los ninjas, el Bank de Illinois y el Chicago Trust Corporation. No se le puede explicar por varias razones: la más importante, porque nadie sabe dónde está ese dinero. Y al decir nadie, quiero decir NADIE.

Pero las cosas van más allá. Porque nadie -ni ellos- sabe la porquería que tienen los Bancos en los paquetes de hipotecas que compraron, y como nadie lo sabe, los Bancos empiezan a no fiarse unos de otros.

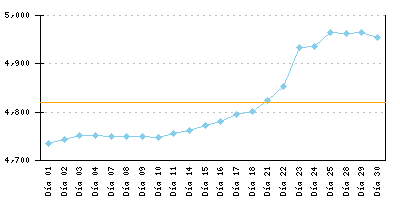

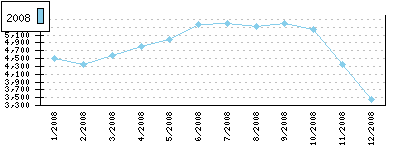

Como no se fían, cuando necesitan dinero y van al MERCADO INTERBANCARIO, que es donde los Bancos se prestan dinero unos a otros, o no se lo prestan o se lo prestan caro. El interés a que se prestan dinero los Bancos en el Interbancario es el Euribor (Europe Interbank Offered Rate, o sea, Tasa de Interés ofrecida en el mercado interbancario en Europa), tasa cuya evolución (en general, hacia arriba) podéis ver en el vocablo EURIBOR de este Diccionario.

Por tanto, los Bancos ahora no tienen dinero. Consecuencias:

I. No dan créditos

II. No dan hipotecas, con lo que las Colonial, Habitat, etc. lo empiezan a pasar mal, MUY MAL. Y los accionistas que compraron acciones de esas empresas, ven que las cotizaciones de esas Sociedades van cayendo vertiginosamente.

III. El Euribor a 12 meses, que es el índice de referencia de las hipotecas, ha ido subiendo (v. Vocablo EURIBOR A 12 MESES en este Diccionario), lo que hace que el español medio, que tiene su hipoteca, empieza a sudar para pagar las cuotas mensuales.

IV. Como los Bancos no tienen dinero,

A) Venden sus participaciones en empresas

B) Venden sus edificios

C) Hacen campañas para que metamos dinero, ofreciéndonos mejores condiciones

V. Como la gente empieza a sentirse apretada por el pago de la hipoteca, va menos al Corte Inglés.

VI. Como el Corte Inglés lo nota, compra menos al fabricante de calcetines de Mataró, que tampoco sabía que existían los ninja.

VII. El fabricante de calcetines piensa que, como vende menos calcetines, le empieza a sobrar personal y despide a unos cuantos.

VIII. Y esto se refleja en el índice de paro, fundamentalmente en Mataró, donde la gente empieza a comprar menos en las tiendas.

19. Esto es un Diccionario de vocablos. Lo que pasa es que el vocablo “Crisis 2007-2008” es muy serio. El título puede inducir a error, pensando que la crisis se va a acabar en 2008. Ahora viene otra pregunta: “¿Hasta cuándo va a durar esto?

20. Pues muy buena pregunta, también. muy difícil de contestar, por varias razones:

Porque se sigue sin conocer la dimensión del problema (las cifras varían de 100.000 a 500.000 millones de dólares)

Porque no se sabe quiénes son los afectados. No se sabe si mi Banco, el de toda la vida, Banco serio y con tradición en la zona, tiene mucha porquería en el Activo. Lo malo es que mi Banco tampoco lo sabe.

I. El 19.2.08, Fitch rebajó el rating de Caixa Laietana de A- a BBB+, debido a “la creciente exposición al sector inmobiliario en los últimos tres años”.

II. Un día antes había rebajado el rating de Caixa Galicia., de A+ a A-, con argumentos similares.

III. 21.3.08. El Banco de España ha sugerido a las Cajas de Ahorros que intenten reducir su exposición al mercado inmobiliario.

Cuando, en América, las hipotecas no pagadas por los ninja se vayan ejecutando, o sea, los Bancos puedan vender las casas hipotecadas por el precio que sea, algo valdrán los MBS, CDO, CDS y hasta los Synthetic.

Mientras tanto, nadie se fía de nadie.

21. Comentario:

Alguien ha calificado este asunto como “la gran estafa”

Otros han dicho que el Crack del 29, comparado con esto, es un juego de niñas en el patio de recreo de un convento de monjas

Bastantes, quizá muchos, se han enriquecido con los bonus que han ido cobrando. Ahora, se quedarán sin empleo, pero tendrán el bonus guardado en algún lugar, quizá en un armario blindado, que es posible que sea donde esté más seguro y protegido de otras innovaciones financieras que se le pueden ocurrir a alguien. **Ayer oí que, para el futuro, lo mejor será pagarles el bonus a los inventores de los instrumentos estructurados (MBS, CDO, etc.) con instrumentos estructurados que ellos mismo hayan inventado. Me pareció muy buena idea.)

Las autoridades financieras tienen una gran responsabilidad sobre lo que ha ocurrido. Las Normas de Basilea, teóricamente diseñadas para controlar el sistema, han estimulado la TITULIZACIÓN hasta extremos capaces de oscurecer y complicar enormemente los mercados a los que se pretendía proteger.

Los Consejos de Administración de las entidades financieras involucradas en este gran fiasco, tienen una gran responsabilidad, porque no se han enterado de nada. Y ahí incluyo el Consejo de Administración de la Caja de Ahorros de San Quirico.

Algunas agencias de rating han sido incompetentes o no independientes respecto a sus clientes, lo cual es muy serio.

22. Fin de la historia (por ahora): los principales Bancos Centrales (el Banco Central Europeo, la Reserva Federal norteamericana) han ido inyectando liquidez monetaria para que los Bancos puedan tener dinero.

Un amigo mío me ha preguntado: ¿De dónde saca el dinero el Banco Central Europeo? Para no complicar la explicación de la Crisis, he añadido un vocablo nuevo en este Diccionario: BCE, BANCO CENTRAL EUROPEO.

23. Hay expertos que dicen que sí que hay dinero, pero que lo que no hay es confianza. O sea, que la crisis de liquidez es una auténtica crisis de no fiarse del prójimo.

24. Mientras tanto, los FONDOS SOBERANOS, o sea, los Fondos de inversión creados por Estados con recursos procedentes del superávit en sus cuentas, (procedentes principalmente del petróleo y del gas) como los Fondos de los Emiratos árabes, países asiáticos, Rusia, etc., están comprando participaciones importantes en Bancos americanos para sacarles del atasco en que se han metido.

25. Lógicamente, seguirá la historia en las actualizaciones mensuales de este Diccionario.

26. Las actualizaciones vienen a continuación:

27. ASEGURADORAS DE DEUDA. Actúan como avalistas en todas las emisiones de Deuda. Como sólo se dedican a eso, se les llama MONOLINE. Comenzaron asegurando Deuda Pública de Instituciones oficiales de Estados Unidos y hace 5 años decidieron ampliar su negocio y lanzarse a las emisiones privadas. Avalan cualquier tipo de bono o vehículo estructurado (como los que hemos citado más arriba), lo que les ha convertido en las grandes víctimas del terremoto actual. Las aseguradoras más importantes y que ahora lo están pasando mal, son: Ambac, MBIA y ACA Capital.

28. La Reserva Federal norteamericana ha bajado los tipos de interés al 2.25 %, porque lo que más le preocupa es el crecimiento (quiere evitar la recesión.) Esto equivale a TIPOS DE INTERÉS NEGATIVOS, porque la inflación ha sido del 4 %. O sea, el coste real del dinero en USA es de 2.25 - 4 = -1.75 %.

29. Lo que pasa es que se le está empezando a disparar la inflación, por aquello del dinero fácil.

30. El Banco Central Europeo ha mantenido los tipos de interés en el 4 %, porque lo que más le preocupa es la inflación.

31. Warren Buffet, financiero importante, ha lanzado un plan de ayuda a las monoline, para evitar su bajada de rating. Una bajada de rating en una aseguradora de riesgos es fatal. Equivale a decir: “Usted asegura los riesgos, pero no nos fiamos. ¿Quién le asegura a usted?” La contestación ahora es clara: Warren Buffet.

3.3.08. Pues no. Warren Buffet ha retirado su oferta. PERO un grupo de Bancos europeos y americanos han anunciado un plan para recapitalizarlas.

9.3.08. El Estado de California ha vendido una emisión de bonos sin asegurarla en las Monoline, porque dice que están tan mal que no merece la pena gastarse el dinero en pagar el seguro.

32. Varios Bancos estadounidenses, como el Bank of America, JP Morgan y Wells Fargo, han lanzado un plan, llamado “PROYECTO LÍNEA DE VIDA” cuyo objetivo principal es ampliar los plazos del procedimiento de impago de las personas que tienen hipotecas y están en situación delicada. Se trata de dar un tiempo de respiro a los ninjas para que puedan intentar poner sus deudas en orden.

33. Comentario: Supongo que “Línea de vida” es la traducción española de “lifeline”, que, según un diccionario que tengo, quiere decir “cable que se echa al agua para intentar salvar a alguien que se está ahogando”. O sea, “Proyecto Línea de Vida” quiere decir “Proyecto echar un cable”.

34. Las cuatro grandes auditoras (Deloitte, Ernst & Young, KPMG y PricewaterhouseCoopers -PwC-) están en un momento clave para mantener su reputación.

35. El otro día se reunió en Tokio el Comité Técnico de la ORGANIZACIÓN INTERNACIONAL DE COMISIONES DE VALORES (IOSCO) y tomó la decisión de que las agencias de rating no podrán diseñar ni calificar Activos. Es decir, no podrán inventar cosas como los MBS, lo CDO, etc., y, además, calificarlos, o sea, decir que son de fiar.

36. Y AHORA, ¿QUÉ VA A PASAR?

37. Para hacerme una idea, he estado en dos sesiones en el IESE (muy buenas, por cierto) y he leído los Comentarios de Coyuntura Económica, del IESE, de Febrero 2008, La Vanguardia, Expansión, Actualidad Económica y Time Magazine. Lo que he entendido es lo siguiente:

38. EUROPA (NO OLVIDAR QUE ESPAÑA ESTÁ EN EUROPA)

38.1. ÍNDICES

De confianza de los consumidores. Muy bajo, y bajando por 7º mes consecutivo.

De confianza dentro del sector industrial. Descenso muy marcado. En España, más que en la media europea.

Ventas al por menor, o sea, lo que tú yo compramos cuando salimos de compras. Bajando significativamente a lo largo del año, y mucho más en los últimos meses. O sea, que la gente (tú y yo) empieza a tener miedo y dice: “este traje que llevo aún puede aguantar un poco más”.

Indicador Sintético de Actividad. Avanza, con 6 meses de antelación, el comportamiento general de la economía:

o Licitaciones de obra

o Consumo de cemento

o Matriculaciones

o Ocupación laboral

o Confianza dentro del sector industrial

o Facturación de grandes empresas

o Ventas al por menor

o Etc.

Lleva un perfil descendente desde el cierre de 2006.

38.2. FANTASMAS

La crisis inmobiliaria

El sector de la construcción

Saber cómo están los Bancos, porque no acaban de aclararse. En una reunión del Banco de Pagos Internacionales, que se ha celebrado en Basilea, se ha pedido una mayor transparencia y que nos enteremos todos de la verdadera situación de los Balances de los Bancos. (Los Bancos españoles están en mejor posición que los de otros países, porque el Banco de España les obligó a hacer provisiones anticíclicas por encima de las que se realizan en otros países. Algunos han hecho, además, provisiones extraordinarias por su cuenta.). (El 28.2.08, Bernanke, Presidente de la Reserva Federal de USA, dijo que hay Bancos americanos que podrían quebrar por el negocio inmobiliario)

La falta de liquidez. El crédito se ha puesto difícil porque los Bancos no tienen dinero para prestar y, si lo tienen, intentan ser prudentes, como nos pasaría a muchos.

Comentario: Si salís a la calle, veréis la cantidad de campañas bancarias que hay ahora para captar dinero. Lo que pasa es que el señor de San Quirico del que hablábamos antes está un poco mosca y sigue dudando si lo mejor es guardar el dinero en un calcetín, como le recomendaba su abuelo.

Además, en España, los Bancos y Cajas de Ahorro han prestado mucho dinero a las promotoras inmobiliarias (alrededor del 60 % de sus Activos), lo que supone una concentración muy alta de riesgo.

Comentario: El abuelo del citado vecino de San Quirico le solía decir que no hay que poner todos los huevos en la misma cesta. Fíjate por dónde resulta que el abuelo no tenía estudios, pero tenía razón.

Lo de que el crédito se ha puesto difícil quiere decir que, o no te lo dan, o, si te lo dan, las condiciones no son muy cariñosas, y, para algunos sectores, francamente antipáticas. Cerrando el círculo, habréis adivinado que la construcción y el sector inmobiliario son dos de estos sectores.

La crisis financiera ha afectado a los fondos de private equity (capital riesgo), que basaban buena parte de su estrategia en comprar con mucho dinero prestado. Walter Scherk, en La Vanguardia de 16.3.08, dice que “sólo así pudieron pagar verdaderas fortunas por algunas empresas, haciendo muy felices (y ricos) a los afortunados vendedores”. En España hay ejemplos muy recientes.

38.3. LAS CONSECUENCIAS DE LOS FANTASMAS

El parón de la construcción tiene malas consecuencias. Por ejemplo:

o Los precios de las viviendas bajan.

o Muchas personas se encuentran con hipotecas que valen más que la vivienda que tienen hipotecada. Eso quiere decir que, si esas personas hacen su Balance, quedaría así:

ACTIVO PASIVO

Vivienda, que se podía vender Hipoteca sobre esa vivienda 200

por 200 y que hoy vale 100

Activo menos Pasivo = Fondos propios = -100. Eso se llama quiebra técnica.

Lo que pasa es que esa persona tenía unos ahorrillos, unas joyas de la abuela y unos parientes que, vista la situación y sabiendo que es una persona honrada, le echarán una mano. (Si fuera un ninja, ni ahorrillos ni joyas ni parientes.)

o Lógicamente, esa persona no se permitirá muchas alegrías en el consumo.

Pero hay más:

o Gran parte del empleo generado en los últimos años se había producido en la construcción.

o Esto quiere decir que vendrá -está viniendo- un aumento del desempleo en este sector. No será difícil despedir a bastantes personas, porque hay muchos contratos temporales.

o Muchas de estas personas serán inmigrantes, que tienen la ventaja de la flexibilidad laboral.

Comentario: Esto quiere decir que, si a ti y a mí, que somos unos señoritos, nos dicen que vayamos a trabajar a Teruel porque nuestra empresa cierra en Santa Perpetua de la Mogoda, pondremos muy mala cara. Al inmigrante, que viene de Quevedo, que, como todos sabemos, está en Ecuador, lo mismo le da Santa Perpetua que Castejón de Monegros. (He puesto Quevedo, porque TODO ecuatoriano con el que me encuentro, me dice que es de Quevedo.)

Lo que pasa es que:

o Siguen viniendo personas de fuera de España, atraídos por las antiguas promesas de un trabajo mínimamente digno.

Todo esto trae consigo que consumirán más recursos del Estado.

Y que el Gobierno, sea del color o colores que sea, deberá ser muy prudente, aunque tengamos dinero, porque todos sabemos que el dinero se suele acabar. Y, además, con una cierta velocidad.

39. DEFINICIÓN DE OPTIMISMO

Aunque parezca que no viene a cuento, pongo aquí una definición de OPTIMISMO, que siempre me ha gustado mucho: Sacar el mayor partido posible de una situación concreta.

Y ahora estamos en una situación concreta.

40. LO QUE HAY QUE HACER…

Lógicamente, si hasta ahora la construcción tiraba de la economía, parece que habría que buscar algún otro que tirase. Este otro podría ser:

o El sector exterior. O sea, aumentemos nuestras exportaciones. ¿A dónde?

· A las economías emergentes, que están echando humo (China, India, por ejemplo)

· A Europa o Estados Unidos.

· Por lo que dicen, nosotros sabemos exportar a Europa y Estados Unidos, que no están ahora para tirar cohetes. y exportamos peor a China, India, etc., seguramente porque nuestros precios no son los mejores.

· Además, el dólar está infravalorado respecto al euro, lo que quiere decir que podemos comprar barato en USA y les vendemos caro. El 17.3.08 llegó a 1,5905 $ por euro. El 28.3.08 estaba en 1,5838 $

· Como, además, los chinos han decidido que su moneda va pegada al dólar, con ellos nos pasa lo mismo.

· Dentro del capítulo de Optimismo:

- Renta Corporación ha aprovechado los buenos precios en USA y ha comprado un edificio de oficinas en Broadway.

- Creo que Amancio Ortega también ha comprado edificios por allí.

- Y, aprovechando cualquier puente, todo español que se precie se va de compras a Nueva York.

· Además, si los países emergentes siguen emergiendo, compran muchas materias primas y mucho petróleo y mucho cemento y esto ayuda a que los precios se mantengan altos. (V. SOFT COMMODITIES EN EL CUERPO CENTRAL DEL DICCIONARIO.)

o Bueno, pues que ayude el Estado. Pero resulta que los Estados europeos no tienen una situación fiscal boyante, a excepción de España, que lo puede estropear si inventa compromisos de gasto que hay quien dice que rozan lo populista.

· Además, los Presupuestos Generales españoles para 2008 estaban basados en previsiones muy optimistas de crecimiento e inflación.

· En el vocablo “CRÉDITOS BLANDOS” que está ligado con el vocablo “ICO, INSTITUTO DE CRÉDITO OFICIAL”, se habla de una posible intervención del Estado español para ayudar al sector inmobiliario. Pero me parece que esto es ilegal, desde el punto de vista de la UE, que ve con muy malos ojos las ayudas oficiales al sector privado. Con tan malos ojos que, a veces, obliga a devolverlas.

· El Gobierno inglés ha decidido nacionalizar el Northern Rock, Banco que está en muchísimos apuros.

· Por cierto, incorporo un nuevo vocablo al DICCIONARIO: ROGUE TRADERS, que son los que han ganado varios centenares de millones de libras corriendo en el Reino Unido la noticia de que el Banco HBOS tenía problemas de solvencia. Los rumores casi han provocado su bancarrota (supongo que la gente se ha puesto en cola para sacar su dinero) y han forzado al Supervisor británico (que no sé quién es. Quizá la FSA, que es como la CNMV de España) a llamar personalmente a los Directores de los principales medios de comunicación para desmentir esos rumores. (V. Expansión, 26.3.08, última página, artículo “Canallas vendedores”, de Fernando Fernández.)

o Otra posibilidad: que las empresas inviertan. Pero cuando la gente tiene un poco de miedo, dice: “Bueno, vamos a esperar un poco”.

o Otra posibilidad: que el BCE (Banco Central Europeo) haga algo. “Hacer algo” quiere decir que baje los tipos de interés y se preocupe más del crecimiento y menos de la inflación. Pero el BCE está preocupado por la inflación, que se le dispara y su Presidente, Trichet ha dejado entrever que hasta podría subir los tipos de interés.

Comentario: El otro día leí que alguien se hacía la pregunta: “¿Quién tiene razón: Bernanke (Reserva Federal USA, que baja los tipos de interés) o Trichet, (BCE, que no los baja)?”

Pues a mí me parece que tienen razón los dos:

Tiene razón Bernanke porque la economía americana ha subido un 0.6 % en el último trimestre de 2007 y quiere evitar que el país entre en recesión (dos trimestres seguidos con crecimiento negativo.)

Tiene razón Trichet porque la economía europea crece, menos que antes, pero crece, mientras que la inflación empieza a enloquecer. (Últimos datos: 3.1 % para la zona euro, 4.4 % para España y 3.1 % para Alemania.) Trichet ha dejado entrever que incluso podría subir los tipos de interés, si la inflación no baja. Alex Weber, Gobernador del Banco Central Europeo, ha dicho que la inflación tiene un nivel “alarmantemente alto”.)

41. ¿ENTRARÁ ESPAÑA EN RECESIÓN?

Dicen que no, que es muy difícil que una economía que está creciendo, de la noche a la mañana decrezca.

Pero también dicen que el crecimiento del PIB en USA era del 4.9 % en el tercer trimestre de 2007 y cayó al 0.6 % en el cuarto.

42. O SEA

Que no estamos en el mejor momento. Los Cuadernos de Coyuntura Económica del IESE, de Febrero 08, hablan de “El año que vamos a vivir peligrosamente”.

43. PERO

Wal Mart, que es como el Corte Inglés pero me parece que más grande,

o Ha vendido en el último trimestre de su Ejercicio fiscal 2007, un 9.5 % más que en 2006.

o Ha ganado un 4 % más.

Esta no es la única noticia buena que aparece en los periódicos. Lo que pasa es que hay que fijarse. Y se encuentran bastantes cada día. Por ejemplo:

El 28.2.08, César Alierta, Presidente de Telefónica, presentó un beneficio de 8.906 millones de euros, convirtiéndose en la operadora que más ha ganado en el mundo, por delante de ATT (8.733), France Télécom (6.300), Verizon (4.038) y Deutsche Telekom (3.165). Anunció que repartirá un dividendo de 1 euro por acción, y como hay mucha gente que tiene acciones de Telefónica, cada uno de ellos habrá multiplicado el número de acciones por 1 euro, le habrá deducido las retenciones y las comisiones y habrá pensado: “Hombre, tal como están las cosas, no está mal”.

Lehman Brothers, Goldman Sachs y Morgan Stanley han presentado mejores resultados de lo que se esperaba, aunque lo mejor es no comparar con el año pasado:

o Lehman ha ganado 309 M € en su primer trimestre fiscal (Diciembre 07-Febrero 08), lo que representa un 57 % menos que en el mismo trimestre del Ejercicio anterior.

o Goldman ha ganado 929 M € en su primer trimestre, un 53 % menos.

o Morgan Stanley ha ganado en el primer trimestre 995 M €, un 42 % menos que el año anterior.

12.3.08. Caterpillar, el mayor fabricante mundial de maquinaria de obras públicas, ha elevado un 20 % sus previsiones de ventas para 2008.

12.3.08. JCDecaux ha ganado un 9.8 % más en 2007 que en 2006, gracias al buen comportamiento de su División de Publicidad en Transportes.

14.3.08. Nestlé anuncia unas previsiones de aumento de ventas y beneficios, gracias al crecimiento orgánico. (V. CRECIMIENTO ORGÁNICO o LIKE-TO-LIKE en el DICCIONARIO)

19.3.08. Visa ha salido a Bolsa con un buen éxito.

21.3.08. Como si me agradeciera la ayuda, José Antonio Fernández Hódar, en su sección “Desde mi pantalla”, de Expansión, dice:”Quien tenga una buena noticia, que la dé”.

Para animarnos en lo del Optimismo, leí lo que Jeremy Siegel, Profesor de Finanzas en la Wharton School de la Universidad de Pennsylvania, escribió el 25.2.08 en Time Magazine: “Certainly over the past few years there was much foolish lending that had led to severe losses, and the economy will suffer in the short run. But actions by central banks will assure that this credit crisis does not morph into a full-blown recession or worse. And in the long run, saner lending and more reasonable home prices will lead to a stronger economic recovery”.

Y para que no os paséis de optimistas, copio lo que dice Kenneth Rogoff, Profesor de Economía en Harvard en Time Magazine de 31.3.08: “The best-case scenario is a mild recession and a slow recovery. That´s the best ocutcome we can hope for”.

44. LAS ELECCIONES ESPAÑOLAS

Aparte de los caramelitos que tiran los políticos para que la gente los coja, ya se ve que la situación es lo suficientemente seria como para hacer tonterías. El otro día oí que a los políticos debíamos exigirles que pensasen a largo, a lo que una persona, de gran nivel económico y experiencia política, le contestó: “A los políticos les pagamos para que piensen a corto”.

Esa misma persona (Alfredo Pastor), en un artículo de 24 de Febrero, decía: “Como debe ser…en una sociedad rica como la nuestra, lo que distingue un programa político de otro no es tanto la propuesta económica como la concepción de la sociedad. Ahí debería centrarse el debate que decidirá el resultado electoral”.

Comentario. Y a mí me parece que, en el fondo, ahí se decide. Creo que muchos no examinamos los programas políticos, sino los valores que hay detrás de ellos.

Comentario final (por ahora): Y yo creo que el resultado de las elecciones lo ha confirmado.)

Intentaré seguir las actualizaciones.

© 2008 DDV LAP